在往年的这个时候,正是一年中车市最热闹的时候,五花八门的促销活动会把车市点缀得生机蓬勃。不过今年的“金九”则因为车市的持续萎靡而变得有些不一样,大多数经销商处于亏损状态,对于各种促销活动及宣传采取谨慎态度。这种情况下,厂家选择站到台前,发起免息信贷和置换等促销手段。本刊记者从一线4S店收集到的数据显示,不少专营店汽车金融公司零售信贷出现同比大幅增长的趋势。

[商家评价]

汽车金融公司:能更加灵活的根据市场需求推出信贷产品,常规情况下不被消费者接受的主要原因是其高于银行的贷款利息。

在市场萧瑟的情况下,厂家各种免息或者低息促销活动频繁推出,使得汽车金融公司的融资成本要低于银行信贷产品,对消费者产生的吸引力更大。

银行:

银行汽车信贷 “一放就乱、一管就死”,近年来将重心转移到信用卡分期付款才有所好转,但是在风险控制方面,仍不及外来的汽车金融公司。

国有银行政策没那么灵活,且很少会根据一家店的特点推出特色服务。商业银行在合作上更加灵活,能根据市场反应对方案作出迅速调整。

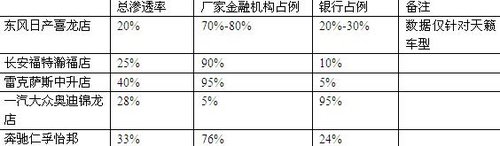

[结果] 凡是同时有汽车金融公司和银行信贷合作的4S店,大部分都是汽车金融公司的份额占据绝对优势。

商家力推信贷促销和置换活动

今年的“金九”因为车市的持续萎靡而变得有些不一样,价格让利成为最直接的手段,动辄数万甚至上十万的价格优惠比比皆是。记者走访时,不少商家负责人表示,新车销售已经无利可图,但是为了回笼资金不得不忍痛“割肉”。但消费者并不买账,9月的第一周已经过去,记者从深圳某长安马自达4S店、佛山某一汽丰田4S店的销售人员处了解到,9月份客流量虽有增加,但成交量与往年相比仍有较大差距。

而在广州地区,受限牌影响,不少4S店甚至找不到“过节”的气氛。某豪华品牌负责人告诉记者,在“开源”受限的情况下,不少商家选择“节流”来保存“体力”,下半年商家用于促销以及相关市场活动的经费将会大幅缩减,“做也白做,不如把钱省下来过冬”。

在消极的大背景下,经销商更依赖厂家的政策支持,信贷促销和置换是被普遍采取的方式。在广州中升雷克萨斯店,记者看到,8月底店内已经打出大量的信贷促销活动信息,几款热销车型如RX270、ES250以及CT200h均有免息或低息方案推出。据该店金融经理介绍,今年1-6月份,店内信贷渗透率达到40%,与去年同期25%-30%的数据相比,提升非常明显。针对限牌后有限的客户资源,厂家出台的信贷促销方案更加密集,促销力度更大,其中针对ES系列指定车型更是推出摇号专属的全免息政策。

广州瀚福福特4S店也出现信贷渗透率逆势增长的情况。据该店销售经理介绍,今年1-6月份,长安福特全系车型均有优惠信贷方案推出,店内信贷渗透率约为25%,相比去年亦有明显增长。

优惠信贷方案助汽车金融公司上位

一个值得注意的现象是,本刊记者收集到的数据显示,冷市下,凡是同时有汽车金融公司和银行信贷合作的4S店,大部分都是汽车金融公司的份额占据绝对优势。上文所述的雷克萨斯店和长安福特店信贷消费人群中,超过9成的消费者都是通过厂家金融公司办理按揭,而这两个品牌均在今年推出了持续性的、覆盖车型面积较广的信贷促销方案。

东风日产喜龙店总经理彭先生告诉理财周报,店内总的信贷渗透率仅为10%,除天籁外,其他车型仍以银行信贷按揭为主。而天籁之所以特别高,主要是受厂家推出的5050信贷方案推动。表中,一汽大众奥迪锦龙店是唯一一家银行份额压倒厂家金融机构的4S店。据了解,奥迪锦龙合作的厂家金融机构为一汽财务,较少推出优惠信贷方案,大众金融虽然对奥迪多款车型有促销,但与锦龙的合作还在洽谈中,而此前与大众金融的合作成交量也并不理想。

据雷克萨斯中升店金融经理介绍,5%选择银行按揭的客户,多是因为存在特殊需求,比如首付和尾款的特殊比例,而汽车金融公司的信贷产品满足不了、本人又确实存在融资需求时,才会选择银行信贷产品。

广州另外一家雷克萨斯4S店总经理罗先生在接受理财周报记者采访时表示,店内虽然与建行、中行、农行等国有银行均开展了零售信贷合作。但是“国有银行政策没那么灵活,可能现在消费者觉得银行的手续也简便了,但是实际上经销店与银行之间的谈判还是很复杂的。另外,国有银行很少会根据一家店的特点推出特色服务。”据罗经理介绍,该店与民生银行的零售信贷合作更加深入,“商业银行在合作上更加灵活,能根据市场反应对方案作出迅速调整”。今年5月份,该店与民生银行联手推出针对CT200h的“首付3.88万”信贷方案,在9月份双方还将针对ES系列推出“首付7.28万”的专属方案。不过,这种看起来很美的信贷方案成交量并不理想,据了解,真正办理CT200h“首付3.88万”消费者寥寥数人,但是受此方案吸引而到店的客户量明显增加,最后却因偏高的利率转而选择丰田金融的信贷产品。

融资成本和审批时效影响消费者信贷产品选择

在记者走访过程中,多家4S店金融经理告诉记者,办理按揭时,消费者最看重的两大因素分别是融资成本和审批时效。汽车金融公司能更加灵活的根据市场需求推出信贷产品,常规情况下不被消费者接受的主要原因是其高于银行的贷款利息。但是在市场萧瑟的情况下,厂家各种免息或者低息促销活动频繁推出,使得汽车金融公司的融资成本要低于银行信贷产品,对消费者产生的吸引力更大。

除了贴息取得融资成本优势外,汽车金融公司审批时效方面的优势也渐渐显现。目前,上汽通用汽车金融、福特金融等金融公司均可实现最快一天即可完成审批,而奔驰仁孚怡邦总经理梁先生则告诉记者,该店奔驰金融的平均批复时间为10个小时。

有十年一线销售经验的李先生经历过雪佛兰和福特两大品牌,目睹了中国汽车信贷的起起落落,也目睹了汽车金融公司进入中国市场以来在终端零售市场上的进步。他告诉记者,两年前福特金融的渗透率还非常低,但是经过前期的市场适应,随着各种贴息促销方案的推出,其信贷渗透率迅速提升。银行汽车信贷 “一放就乱、一管就死”,近年来将重心转移到信用卡分期付款才有所好转,但是在风险控制方面,仍不及外来的汽车金融公司。“据我所知,福特金融在广州地区到目前为止仅有一例坏账,还是由于客户确实破产导致的。”

在他看来,国内汽车金融公司的主要利润来源并不在零售信贷,而是库存融资上。“从库存融资的利润中拿出一部分与厂家共同举办贴息促销,并不会造成太大的压力,毕竟现在的信贷渗透率还不算高。”更重要的是,通过零售信贷与库存融资的捆绑,牢牢把握了合作4S店的经销商库存融资资源。某进口豪华品牌4S店工作人员向记者透露,金融公司的政策将店内零售信贷的成交量与库存融资紧密联系在一起,今年,汽车金融公司下达的零售信贷渗透率目标为45%。至于未完成目标会如何调整库存融资,该工作人员讳莫如深。

(编辑 许振宇)